消費税はすべての事業者に課されるものではなく、一部の事業者は納税が免除されています。

今回は、消費税の課税事業者と免税事業者の違いについてお話ししていきます。

消費税の課税事業者と免税事業者とは?

消費税は、一定の小規模事業者には納税義務が免除されています。

納税義務が免除されている事業者を「免税事業者」、納税義務を負っている事業者を「課税事業者」と呼びます。

免税事業者であれば、お客さんから受け取った消費税を国に納税しなくてもよいので、免税事業者の利益になります。これが「益税」と言われているものです。

ただし、免税事業者であっても、届出書を提出することで自ら課税事業者になることは可能です。

例えば、お客さんから預かった消費税よりも仕入先に支払った消費税のほうが多い場合には、課税事業者になることで払った消費税の還付を受けることができます。

また、インボイス制度の導入に伴い、適格請求書を発行するために、免税事業者であっても課税事業者になることを選択するケースも多いです。

消費税の課税事業者と免税事業者の判定方法

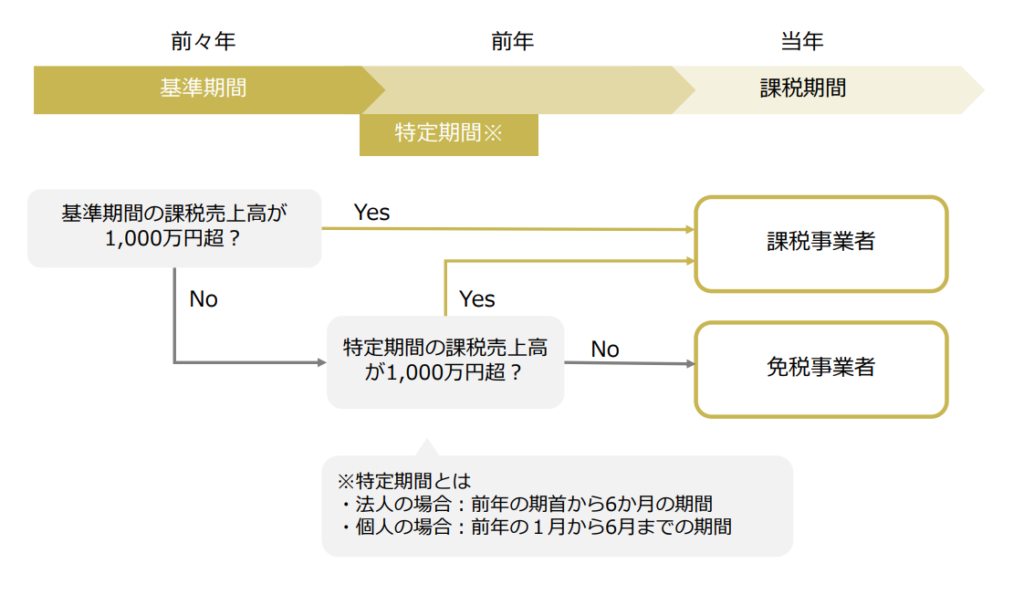

それでは、課税事業者と免税事業者の判定方法を見ていきましょう。基本的にはこちらのフローチャートのように判定することになります。

まず、基準期間の課税売上高が1,000万円超かどうかで判定します。

基準期間とは2期前の会計期間です。

個人事業主であれば、例えば、2023年の課税事業者になるかどうかは2021年の課税売上高が1,000万円を超えているかどうかで判定します。もし、1,000万円を超えていたら課税事業者となります。

次に、基準期間の課税売上高が1,000万円以下の場合です。この場合、2段階目の判定として、特定期間の売上高が1,000万円を超えているかを見ます。

特定期間とは、法人の場合は前年の期首から6か月の期間、個人事業主の場合は前年の1月~6月の期間です。

この期間の課税売上高が1,000万円を超えていれば課税事業者、1,000万円以下であれば免税事業者になります。

まとめ

今回は消費税の免税事業者と課税事業者の違いと判定方法についてお話ししました。

原則的には、2年前の課税売上高が1,000万円以下だと免税事業者となり、消費税の納付が免除されます。

ただし、インボイス制度の導入に伴い、これまでは免税事業者であっても、適格請求書を発行するために課税事業者に変更するケースも多く見られます。

それではまた。

免責

ブログ記事の内容は投稿時点での税法その他の法令に基づき記載しています。また、理解のしやすさを優先し、厳密ではない解説をしている部分があります。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。

\ まずはお気軽にお問い合わせください /